Inkomens en uitgaven zijn niet elke maand hetzelfde. Het is dan ook niet makkelijk om deze geldstromen op elkaar af te stemmen. Als je teveel uitgeeft, kom je wellicht rood te staan. En dat is een dure vorm van geld lenen.

Om inkomsten en uitgaven goed op elkaar af te stemmen is het verstandig om te budgetteren.

Budgetteren is het afstemmen van je uitgaven op je inkomsten door een compleet maandelijks overzicht hiervan te maken.

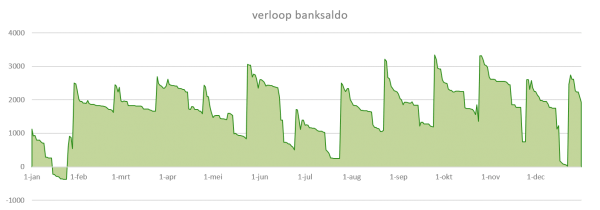

Daarvoor is het dus belangrijk dat je weet wanneer er hoeveel geld binnen komt / gaat komen. En is het van belang dat je weet hoe je uitgaven eruit zien, waar je je geld aan uitgeeft. Een globaal overzicht kun je krijgen door het saldoverloop van je betaalrekening te bekijken.

Zo’n verloop van je banksaldo geeft echter te weinig informatie om écht inzicht te geven in je persoonlijke financiën.

Het belang van budgetteren neemt toe wanneer je merkt dat je moeite hebt om elke maand rond te komen. Het maken van een goed overzicht maakt het namelijk mogelijk om te zoeken naar mogelijkheden om te bezuinigen, zodat je beter rond kunt komen.

Inkomsten

Voor mensen met een flexibel contract en voor mensen met een eigen bedrijf is het heel lastig om te budgetteren. Zij weten namelijk niet van tevoren hoeveel ze elke maand gaan verdienen. Als je niet kunt voorspellen hoeveel geld er binnen komt, is het moeilijk om je uitgaven daarop aan te passen. Voor deze mensen geldt dat het aanhouden van een financiële buffer extra belangrijk is.

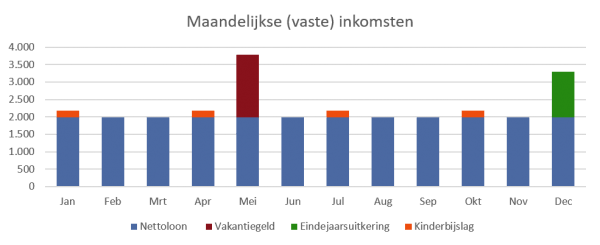

Mensen die een vaste baan hebben, zijn veel zekerder van het verloop van hun inkomsten. Er komt maandelijks een vast bedrag aan salaris binnen. Daarnaast hebben veel werknemers in december een dertiende maand en in mei ontvangen zij hun vakantiegeld.

Voor iedereen geldt echter het advies om een financiële buffer aan te houden op een spaarrekening. Op die manier kunnen onverwachte uitgaven of een onverwachte dip in inkomsten worden opgevangen. Hoe groter de onzekerheid, hoe groter de financiële buffer die verstandig is.

Soorten uitgaven

Om goed inzicht te krijgen in je uitgaven, is het van belang dat je de verschillende soorten uitgaven kunt herkennen.

Er wordt meestal onderscheid gemaakt tussen drie soorten uitgaven:

Vaste lasten

Vaste lasten betaal je met een vaste regelmaat. Meestal met hetzelfde bedrag. Dit zijn contracten zoals de huur of hypotheek, energie, verzekeringen, abonnementen en contributies. Deze uitgaven keren vaak elke maand terug, maar een andere frequentie is ook mogelijk. Zo wordt een hypotheek maandelijks betaald, wordt de rekening van water vaak per kwartaal afgeschreven en schrijven sommige sportverenigingen de contributie per half jaar af.

Vaste lasten worden meestal automatisch afgeschreven van je bankrekening. Het is dus belangrijk om te weten wanneer, zodat je niet ongewenst rood komt te staan.

Reserveringsuitgaven

Reserveringsuitgaven komen niet met een vaste regelmaat terug en het bedrag is ook steeds anders. Ze zijn wel belangrijk. Kleding, schoenen, meubilair, elektrische apparaten, vakanties en onderhoud vallen hier bijvoorbeeld onder. Leg iedere maand wat geld opzij zodat er altijd voldoende geld is voor deze uitgaven.

Het is bovendien verstandig een vast bedrag per maand als extra buffer te reserveren voor grotere onverwachte uitgaven, zoals het vervangen van de wasmachine of dure reparatie van de auto.

Huishoudelijke uitgaven

Huishoudelijke uitgaven doe je elke week. De boodschappen vallen hieronder, maar daarnaast ook relatief kleine uitgaven (ook al doe je die niet elke week) zoals de drogist, de kapper of cadeautjes.

Budgetteren

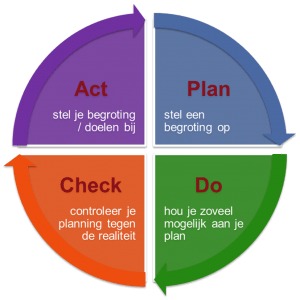

Budgetteren is een proces. Niet een eenmalige gebeurtenis.

Budgetteren is een proces. Niet een eenmalige gebeurtenis.

Je verzamelt gegevens, maakt een plan, controleert hoe het gaat en stelt het plan bij…

Zo’n proces kan beschreven worden als een PDCA-cyclus. Een managementterm die vaak gebruikt wordt om de fases in een proces wat nadrukkelijk achter elkaar te zetten, zodat elke fase ook genoeg aandacht krijgt.

Niet rondkomen

Uit onderzoek van het NIBUD blijkt dat in Nederland 45 procent van de huishoudens moeite heeft met rondkomen. En 40 procent van de huishoudens loopt achter met zijn betalingen. Een op de vijf huishoudens heeft dusdanig ernstige betalingsachterstanden dat er sprake is van betalingsproblemen.

De hoogte van het inkomen is niet direct van invloed op het ontstaan van geldproblemen. Hoe mensen in het leven staan en hoe ze met hun geld omgaan wel.

De kans dat iemand betalingsproblemen krijgt is een samenspel van een aantal factoren. Onvoldoende spaargeld achter de hand hebben, een slechte/geen financiële administratie hebben, te impulsief geld uitgeven zijn enkele factoren die vaak een rol spelen.

Echtscheiding of het verliezen van een baan kunnen vaak op korte termijn geldproblemen veroorzaken.

Als de onbetaalde rekeningen blijven opstapelen en voor mensen de schuldenberg niet meer te overzien is, kunnen zij terecht bij schuldhulpverlening. In veel gevallen neemt de hulpverlener de financiën dan over. De hulpverlener bepaalt een (beperkt) beschikbaar budget, de rest van het inkomen wordt gebruikt om schulden terug te betalen.